2024.06.30

コラム売りたい

【徹底解説】不動産売却にかかる税金

不動産売却時には仲介手数料等の経費の他、税金がかかる可能性があります。どんな時にかかるかをみてみましょう!

ポイントは利益が出たかどうか

個人が不動産売却を行った場合、すべての売却に税金がかかるわけではありません。重要なのは利益が出たかです。それでは、利益が出たかどうかはどのように計算するか?ですが、以下の計算式で判別します。

不動産売却利益の計算方法

譲渡価格(売った価格)

取得費(購入価格・経費)

譲渡費用(売却経費)

利益(課税対象)

譲渡価格 - 取得費 - 譲渡費用 = 利益 ※利益がプラスだと課税されます。

○譲渡価格

こちらは単純に売った価格です。売買契約書に記載がある売買代金です。

○取得費

売却した不動産を買ったときの価格(購入価格)がメインになります。ただし、戸建やマンションの購入価格は減価償却後となります。また、買ったときの契約書等が無ければ取得費として認められません。その他にも購入時に支払った税金等も計上できますが、こちらを計上するにも領収書が必要になります。

※取得費については下記「取得費の計算方法」で詳しく説明します。

○譲渡費用

不動産売却するために要した費用です。仲介手数料や測量費、解体費等が該当します。

どのくらい課税されるのか?

利益に対して不動産の所有期間に応じた税率で課税されます。

不動産の所有期間に応じた税率

売却した年の1月1日時点で

- 所有期間が5年未満

利益 × 39.63% - 所有期間が5年以上

利益 × 20.315%

長く所有している方が、税率が低いですね!

譲渡所得税の強い味方!3,000万円特別控除!

上記計算式で利益が出てしまっても、売却した不動産が自身の居住用不動産だった場合3,000万円特別控除という制度が利用できます。

この制度を利用すれば、利益が出ても3,000万円分控除することが出来ます。なので、自宅を3,000万円以下で売却した場合はこの制度を使えば課税額は0となります。

自分が住んでいる家を売る時には、かなり助かる制度だね!

特別控除よりも高く売れた場合

特別控除を利用しても控除しきれない利益があり、かつ売却した年の1月1日時点で所有期間が10年以上だった場合は税率の優遇があります。

特別控除を利用しても控除しきれない利益に対する税率

売却した年の1月1日時点で所有期間が10年以上なら

- 6,000万円以下の部分

利益 × 14.21% - 6,000万円を超える部分

利益 × 20.315%

特別控除の注意点!

とってもお得な3,000万円特別控除ですが、売却後に住宅ローンを利用して家を購入する予定であれば注意が必要です。

3,000万円特別控除と住宅ローン特別控除の併用が出来ないからです。

※住宅ローン控除・・・年末住宅ローン残高から所得税、住民税が還付される制度

3,000万円特別控除を使うと、「使った年+その後2年間」は住宅ローン特別控除が使えません。購入する物件のスペックやいくらローンを組むかによって住宅ローン特別控除でどのくらい還付を受けられるか変わってきます。

そのため売却時にはあえて税金を支払い、住宅ローン特別控除の恩恵を受けたほうが得なケースもあります。

譲渡価格(売った価格)

取得費(購入価格・経費)

譲渡費用(売却経費)

利益(課税対象)

取得費の中でも購入価格については注意が必要です。まず前提として売買契約書や領収書が必要になります。

もしお手元になく、購入価格を証明できないのであれば、原則譲渡価格の5%がみなし取得費となります。

つまり3,000万円で不動産売却していた場合、購入価格として計上できるのは150万円のみとなります。

購入価格が証明できない(書類がない)

原則譲渡価格の5%をみなし取得費として計上する(3,000万円で不動産売却していた場合、購入価格として計上できるのは150万円のみ)

- みなし取得費

原則譲渡価格の5%

価格が証明できる(書類がある)

価格が証明できる書類(契約書等)があった場合、種別ごとに計算が違います。

- 土地

契約書に記載された金額全額が費用計上できる。 - 戸建・マンション

- 売買契約書では建物価格と土地価格が分けられていない

- 売買契約書で建物価格と土地価格が分けられて記載がある

価格が証明できる場合、戸建やマンションの考え方をみてみましょう

1.売買契約書では建物と土地価格が分けられていない場合

この場合はいくつか方法があります。購入時に消費税が課されていた場合は消費税からの逆算、標準建築価格表から当時の建物価格を計算する、固定資産税評価額からの按分等です。しかし色々な判例を見てみると、この方法はあるケースでは認められて、あるケースでは認められない等、流動的なようです。この場合は専門機関に相談することをお勧めします。

2.売買契約書に建物価格と土地価格が分けられて記載がある場合

土地価格はそのまま費用計上できます。建物については築年数分の減価償却計算を行い、残った価格が費用計上できます。

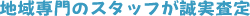

建物の減価償却とは?

時間が経過した分価値が落ちているはずなので、経過年数分価格を落として現在の価値に計算しなおすこと。

例

4,000万円で自宅を売却、売却経費は100万円、購入時の契約書には土地1,000万円、建物2,000万円と記載があった。その他購入時の費用を証明するものは無い。自宅は築20年である。

この場合、土地はそのまま費用として計上1,000万円、建物は減価償却を行います。

○木造住宅の減価償却価格の計算式

建物価格

0.9

0.031

経過年数

減価償却価格

建物価格 × 0.9 × 0.031 × 経過年数 = 減価償却価格

最初に0.9を乗じるのは、古くなっても1割は価値を残すことになっているからです。0.031は木造住宅の場合33年間で価値を減らしていくので、1年あたり3.1%減っていくということになります。

○現在の価格を求める計算式

建物価格

減価償却価格

現在の価格

建物価格 - 減価償却価格 = 現在の価値

ちなみに減価償却費が建物価格を超える場合は建物価格の5%までが費用として認められます。この計算を例に当てはめると

減価償却価格

2,000万円 × 0.9 × 0.031 × 20(年)= 1,116万円

現在の価格

2,000万円 - 1,116万円 = 884万円

この例ですと土地と合わせて購入価格は1,884万円計上できることになります。その他購入経費で計上できるものはなく、売却経費で100万円かかったとすると

3,000万円 - 1,884万円 - 100万円(売却経費)= 1,016万円 ←利益

利益が3,000万円以下なので、3,000万円特別控除を使えば課税額は0となります。

札幌の不動産で、一般的な居住用不動産であれば、特別控除を使えば課税されるケースは少ないと思います。

ちなみに上記で触れた住宅ローン控除との比較を考えると

1,016万円 × 20.315% = 206万(所有長期の場合)

1,016万円 × 39.63% = 402万円(所有短期の場合)

となるので、住宅ローン控除額がこの価格以下であれば3,000万円特別控除を利用した方がいいですし、それ以上になりそうであれば、住宅ローン控除を優先したほうが有利になります。

税金は複雑!!

今回は代表的な自己居住用の不動産を売却した場合どうなるかをみてきました。しかし、自己居住用の不動産でも様々なパターンが考えられます。

例えば名義が複数で一部は居住していない場合や、土地と建物の名義人が違う場合、相続した物件を売却する場合など、色々なパターンがあります。

お客様の状況によって控除の可否や税率が変わったりしますので、まずは専門機関にご相談することをお勧めします。

不動産売却のご相談はエリアネットへ

エリアネットは札幌市を中心に江別市はもちろん、千歳市、苫小牧市にも店舗を構え地域密着の不動産会社としてみなさまの不動産に関するお悩みに対応しています。

自分の家を高く売りたいけれど、税金がどのくらいかかるのかわからなくて心配…

そんなお悩みは一度エリアネットへご相談ください。

-

店舗へのお問い合わせ

- 0120-752-555

- 毎週水曜日定休

営業時間 9時〜18時

-

メールでのお問い合わせ

- お問い合わせフォーム

- こちらからご連絡ください

-

無料査定

- 無料査定

- 査定をご希望の方はこちら